“은행들이 ‘다른 은행 가시라’며 떠넘기는 게 다 이유가 있어요”

높아지는 디딤돌·버팀목 대출 등 저금리 정책대출 수요에 은행의 표정이 어둡다. 정책대출을 취급할수록 시장금리와 차이에서 발생하는 손실이 누적되기 때문이다. 일선 은행원들도 업무가 복잡하고 실적에 도움이 되지 않는다며 꺼린다.

4년 만에 6배 가까이 증가

21일 문진석 더불어민주당 의원실이 국토교통부에서 받은 ‘최근 5년간 이차보전 금리현황 및 집행내역’에 따르면, 정부가 디딤돌, 버팀목 일반, 버팀목 중기청, 생애최초 주택구입, 공공분양 대출에 집행한 이차보전금은 2019년 1083억원에서 2023년 7172억원으로 562% 급증했다. 올해 상반기는 4204억원으로, 같은 추세가 이어지면 연말쯤 8000억원을 넘길 것으로 추산된다.

이차보전은 은행이 저금리 정책대출을 대신 취급하면서 입은 금리차 손실을 정부가 재정으로 메워주는 것을 말한다. 예컨대 시장 금리가 2%, 정책대출 금리가 1%라면 두 금리 차이 1%포인트(p)를 정부가 보전해 주는 것이다. 정책대출은 청약저축 납입금으로 조성된 주택도시기금에서 돈이 나간다. 부족분이 발생하면, 은행 재원으로 지급한 뒤 이를 HUG에 청구한다. HUG는 이차보전료를 계산해 상반기 취급분은 9월에, 하반기 취급분은 12월에 정산한다.

이차보전금이 증가한 것은 그만큼 정책대출이 많이 나갔기 때문이다. 디딤돌·버팀목대출은 올해 1∼9월 42조847억원이 집행됐다. 지난해 같은 기간(27조7868억원)보다 규모가 14조3979억원(51.5%) 증가했다.

이차보전 산식에…못받은 금리 1%p 넘기도

하지만 은행은 은행대로, 받지 못한 이자가 누적됐다. 시장금리가 오르며 정책대출과 금리차가 벌어지는데, 정부가 여기에 상한선(일명 ‘캡’)을 정했기 때문이다.

문진석 의원실이 입수한 ‘은행재원 이차보전 협약서’에 따르면, 기본 이차보전 금리차 상한선(이하 기본상한선)은 상품별로 다르다. 디딤돌 대출 0.99%, 버팀목 전세대출 1.05%, 중소기업 취업청년 임차보증금 대출 2.09% 다.

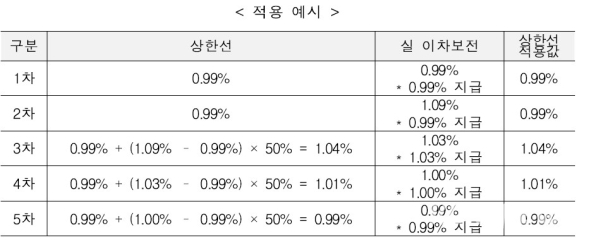

시장금리와 정책대출 금리차가 기본상한선 이내라면 그대로 금리차를 받을 수 있다. 기본상한선을 넘어가면, 다시 계산한다. 이때는 기본상한선에 전반기 보전해주지 못한 금리차를 50% 반영한다. 디딤돌 대출로 예를 들면, 디딤돌대출의 기본상한선은 0.99%다. 금리차가 0.99% 이내면 다 받는다. 0.99%를 넘어가면 ‘0.99%+ (전반기 이차보전 금리차 – 0.99%) × 50%’가 최종 지급되는 금리차 값이다.

은행은 2019~2021년까지는 이자를 모두 보전 받았다. 금리차가 기본상한선 내에 있었기 때문이다. 2022년을 시작으로 지난해까지 역마진 현상이 이어졌다. 특히 2022년 하반기 은행이 보전 받은 금리차가 실제 금리차보다 1%p(디딤돌 대출 2.40%→1.35%, 버팀목 일반 2.59%→1.35%) 넘게 낮았다. 버팀목 일반 대출의 경우, 올해 상반기까지도 역전 현상이 해소되지 않았다. 이 기간 정책대출을 내주면 내줄수록, 은행 입장에선 못 받는 이자가 늘어났던 셈이다.

은행 재원 활용 비중이 높아지는 것도 은행 부담을 키운다. 주택도시기금 여유 자금은 청약통장 해약으로 빠르게 줄고 있다. 국토부에 따르면 올해 공급 규모 중 은행 재원이 주택도시기금 재원보다 2배 이상 많은 것으로 추정된다.

창구 직원도 일 많다며 꺼려…국토부 “기준 합리적”

일선 창구에서도 정책대출은 기피 업무다. 영업점 통폐합으로 가뜩이나 일손이 적은데 정책대출은 “손이 많이 간다”는 반응이다. 운이 없으면 소송을 당할 수도 있다. HUG는 지난해 한 은행을 상대로 대출을 잘못 취급한 책임을 물어 소송을 제기했다.

한 은행권 관계자는 “국토부는 재원이 없다면서 정책대출 상품 가짓수를 늘리고, 디딤돌 대출 소득 기준은 계속 완화 중”이라며 “정책상품을 위한 자금조달·운용 부담이 크다”고 털어놨다. 또 다른 은행권 관계자는 “정책상품을 팔수록 마이너스라는 게 내부 인식”이라며 “직원 인사고과 기준인 성과평가지표(KPI) 비중도 낮아졌다”고 말했다.

국토부는 상한선을 비롯해 이차보전 산식은 지극히 합리적인 기준이라고 반박했다. 금리 상승을 고려해 상한선이 있는건 당연하고, 은행들이 짧은 기간 일부 손실을 봤을 수는 있어도 위탁수수료(한해 약 2000억원)를 받고, 수탁은행으로써 장점도 누린다며 손해볼 게 없다는 것이다. 국토부 관계자는 “손실이 난다면 수탁은행을 안하면 된다”며 “은행들이 국민 세금으로 이차보전을 더 받으려고 하는 것”이라고 딱 잘라 말했다.

문진석 의원은 “국토부와 은행 간 책임 떠넘기기만 계속되면, 결국 피해보는 것은 국민, 특히 힘 없는 서민”이라며 “모든 정책은 국민의 편익을 최우선으로 이뤄져야 한다는 점을 국토부와 은행 모두 인지하고, 입장 차이를 좁히는 방향으로 개선이 이뤄져야 한다”고 강조했다.